貯金や投資では、発生した利益に税金がかかります。

利用する口座によっては、損失と利益を相殺できたり、利益を非課税にしたりすることができます。

税金のしくみを理解して、しっかりと節税を行い利益を確保しましょう。

株式投資にかかる税金

株式などの投資でかかる税金は、3種類があります。

1.譲渡益課税

購入した株式の価格が値上がりして得た利益にかかる税金

2.配当課税

配当金に対してかかる税金

3.消費税

株式の購入時にかかる手数料の消費税

それぞれの特徴や税率を確認しましょう。

1.譲渡益課税

(引用:大和証券)

譲渡益課税は、所有している株式が値上がりした後、その株式を売却したときに得られる購入額と売却額の差額、値上がり益に対する税金です。

購入時と売却時の差額を利用して得た利益のことをキャピタルゲインといいます。

その、キャピタルゲインにかかる税金なので、キャピタルゲイン課税とも呼ばれています。

譲渡益課税は大きく分けると2種類があり、所得税として15%、住民税として5%の合計20%がかかります。

平成25年1月から平成49年12月までの時限措置として、所得税額に対して2.1%の復興特別所得税がかかります。

投資がうまくいってキャピタルゲインを得られたとしても、そのうち20%は税金として支払う必要があることを忘れないようにしましょう。

譲渡益課税は得た利益の額や、証券口座の種類によっては確定申告が必要となる場合もあります。

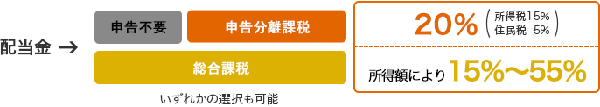

2.配当課税

(引用:大和証券)

株式投資で得られる配当金にも税金がかかります。

こちらも税率は譲渡益課税と同額の20%(所得税15%、住民税5%)です。

ただし、譲渡益課税と同様に復興特別所得税がかかるため、税率は20.315%となります。

株式を所有している企業の業績が良かったときは、企業によっては配当金が支払われます。

例えば、100株所有していて、1株あたり配当金が50円の場合。

50円×100株=5,000円が配当金となります。このときの税金は、5,000円×20%=1,000円 となり、差し引き4,000円が手元に残る利益となります。

配当金にかかる税金は、原則源泉徴収されますので自分で納税する必要はありません。

3.売買手数料にかかる税金

その他、株式の購入時に発生する証券会社への手数料に消費税がかかります。

消費税は普段の買い物と同じ内容の税金ですので、理解しやすいでしょう。

手数料 100円の場合、消費税が8%で、100円×8%=8円。

合計の手数料は108円となります。

購入する株式自体には消費税がかからないので、高額な株式を購入しても消費税の心配はありません。

手数料は証券会社や選んだコースによって金額が異なりますので、自分に最適な証券会社やコースを選びましょう。

また、証券会社によっては、売却の際に手数料が発生することがあり、その手数料にも消費税が発生します。

確定申告が必要・不要なケース

サラリーマンの方の多くは、会社が源泉徴収や年末調整をしてくれているため、家の購入や相続が発生した場合を除き、基本的に確定申告は必要ありません。

しかし、投資を行う上では、確定申告は避けて通れない手続きです。

「確定申告のやり方なんて知らないし、必要書類の入手方法や書き方なんて、どこで調べたら良いんだろう?」という方もいると思います。

下記では、投資を行った際に確定申告が必要の人、確定申告が不要な方を説明していますので、自分がどちらに当てはまるか確認しておきましょう。

確定申告が不要な人

① 「源泉徴収あり」の特定口座を利用していて、特例の適用を受けない人。

② 年間を通して株式取引で損失が出た人。ただし、後ほど説明する譲渡損失の繰越控除を受ける場合には必要です。

③ 給与所得・退職所得以外に株式投資による所得しかない人で、株式投資による所得が20万円以下の人。

簡単にまとめると。

「源泉徴収あり」の特定口座を利用していない人や20万円以上儲からなかった、または、損失を出した人」以外は、確定申告が不要です。

確定申告が必要な人

上記、①、②、③に当てはまらない人。

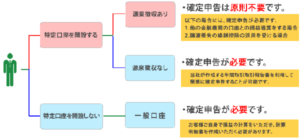

特定口座と一般口座

(引用:ライブスター証券)

証券会社に新しく口座を設ける際には、3種類の口座から自分にあった口座を選択する必要があります。

それが、下記の3種類です。

・特定口座(源泉徴収なし)

・特定口座(源泉徴収あり)

・一般口座

それぞれメリットとデメリットがあるので、まずはどんな特徴があるのかを確認してみましょう。

特定口座(源泉徴収有り)

メリット

・証券会社が「年間報告書」を作成してくれます。

・源泉徴収なので、確定申告不要です。

デメリット

・20万円以下の利益でも税金が引かれてしまいます。

特定口座(源泉徴収なし)

メリット

・証券会社が「年間報告書」を作成してくれます。

・20万円以下の利益なら、税金を支払わなくて良くなります。

デメリット

・必ず確定申告しなければなりません。

・利益の額によっては扶養から外れてしまったり、国民健康保険の額が上がったりすることがあります。

一般口座

メリット

・株式投資だけでなく国債や社債といった債権の取引も行える。

デメリット

・株式投資メインではメリットはない。

・証券会社が「年間報告書」を作成してくれないので、確定申告が大変になる。

簡単なのは特定口座(源泉徴収あり)の口座

初心者の方が株式投資を行うのであれば、特定口座がオススメです。

源泉徴収あり・なしのどちらが得かは、投資の収益など状況によって異なりますが、投資初心者の方は「源泉徴収あり」にしておくとよいでしょう。

確定申告が不要なので、税金を払い忘れて脱税になってしまう心配がありません。

株式投資に慣れて、源泉徴収が不要になった場合は「源泉徴収あり」から「源泉徴収なし」への変更も可能です。

損益通算で税金を軽減する

株式投資では税金を意識することが大切です。

これは利益を出したときに限ったことではありません。損失を出してしまったときでも大切になります。

株式投資で損失を出してしまったときには、確定申告をすることで節税をすることもできるのです。

取られてしまうはずだった税金を、確定申告で取り戻すことができます。

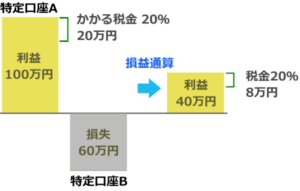

この仕組みを損益通算といい、損した取引と利益を上げた取引を、ひとまとまりにして計算する方法です。

具体的に節税できる例を挙げてみましょう。

2つの証券会社で「特定口座(源泉徴収あり)」を開いているとします。

A証券口座の株式投資で100万円の利益が出ました。

この場合100万円に対して20%の税率がかかり、20万円を税金として収める必要があり、特定口座(源泉徴収あり)の場合には譲渡益課税分が利益から差し引かれます。

一方、B証券口座の株式投資で60万円の損失を出してしまいました。

こちらは利益がないので税金は0円となります。

確定申告をしない場合、税金は20万円となります。

しかし、確定申告をした場合はどうなるでしょう?

確定申告をすることで、利益と損失をひとまとめにして計算することができるようになります。

それが損益通算です。

A証券で得た利益が100万円、B証券の損失が60万円を合わせて、40万円の利益として申告することができます。

40万円の利益であれば、税金は8万円です。

特定口座(源泉徴収あり)を利用していて損益通算をした場合と、しなかった場合では12万円の差があります。

損失を出したときこそ確定申告をする節税をすることができるのです。

(平成25年1月から平成49年12月までの時限措置として、所得税額に対して2.1%の復興特別所得税がかかります。)

譲渡損益の計算方法

株式投資で利益や損失を譲渡損益と言います。

譲渡益はキャピタルゲイン。譲渡損をキャピタルロスともよびます。

特定口座で計算される譲渡損益は下記のようになります。

1.買付代金総額を算出方法:取得単価×枚数(+手数料)=買付代金総額

2.売却代金総額を算出方法:(売却単価×枚数)-取得費(手数料)=売却代金総額

3.売却代金総額-買付代金総額=譲渡損益

譲渡損失の繰越控除

先ほど「損益を出したときでも税金を意識することが大切」と説明しました。

1年分の損失と利益を合算できる損益通算以外にも、株式投資で節税をできる方法があります。

それが「譲渡損失の繰越控除」です。

譲渡損失とは株式投資などで出してしまった損失のことです。

損益通算を行なって、損失分のマイナスが残っている場合、「その年のマイナス分を向こう3年の利益と相殺できる」という制度です。

(引用:大和証券)

毎年確定申告を行う必要がありますが、マイナスの範囲内であればその後の3年間は利益を得ても税金は払う必要がありません。この制度が譲渡損失の繰越控除です。

毎年利益を上げ続けることは難しいですが、損失を出したときこそ諦めずに少しでも損失を取り戻したいものです。

株式投資にかかる税金を意識して、確定申告を積極的に利用しましょう。

税金がかからないNISA(ニーサ)口座

2014年から始まったNISA(ニーサ)は、少額投資非課税制度の愛称です。

NISAは「株式投資や投資信託などの運用益や配当金の一定額を非課税にする制度」です。

年間120万円までの利益が非課税で、最大5年間の利用ができます。

少額投資非課税制度の本場であるイギリスでは1,400万口座が開かれ、約23兆円の個人資産が運用されています。

NISAを利用する具体的なメリットは、年間120万円まで非課税投資枠が利用できることです。

つまり、投資金額120万円分までの株式運用や投資信託にかかる値上がり益(キャピタルゲイン)や配当金・分配金が非課税になります。

また、2018念1月より、長期・分散・積立投資を行うのに有利なつみたてNISAという制度がスタートしました。

つみたてNISAは、投資商品の手数料が低水準で分配金が支払われない投資信託とETFに限定されており、投資初心者をはじめ幅広い年代の方に活用しやすい非課税制度になっています。

NISAの注意点

上手に使えば得すること間違いなしのNISA(ニーサ)ですが、気をつけなければならない点もあります。

1点目が、一人につき1口座しか開設できないことです。

違う証券会社を使い、複数の証券会社でNISA口座を開設することはできません。

2点目は、使いきれなかった非課税枠を翌年に持ち越すことはできないということです。

5年間毎年120万円分の非課税枠が使えますが、4年目まで使わずに貯めておいて5年目に600万円分の非課税枠を利用するということができません。

また、非課税枠が利用できる期間は最大5年間で、1年目に購入した株式や投資信託を6年目も保有したい場合には、6年目の枠を利用して繰越す必要があります。

このとき、1年目に購入した株式や投資信託が値上がりをしていた場合、6年目の枠では値上がりした金額分の枠を利用する必要があります。

1年目で60万円分の投資信託を2つ分購入し、6年目に両方とも80万円に値上がりしていた場合。

1つは6年目の非課税枠を利用できますが、120万円-80万円=40万円で、残り40万円の非課税枠では2つ目の投資信託が収まらなくなってしまいます。

このとき、80万円に値上がりした投資信託の1つは、売却する必要があります。

投資にかかる税金 まとめ

投資と税金のしくみが理解できたでしょうか?せっかく得た利益なので、できれば負担する税金は少なく抑えたいものです。

非課税のNISA口座などをしっかり活用して、利益の確保を行いましょう。

以上、「投資にかかる税金のしくみと種類」でした。